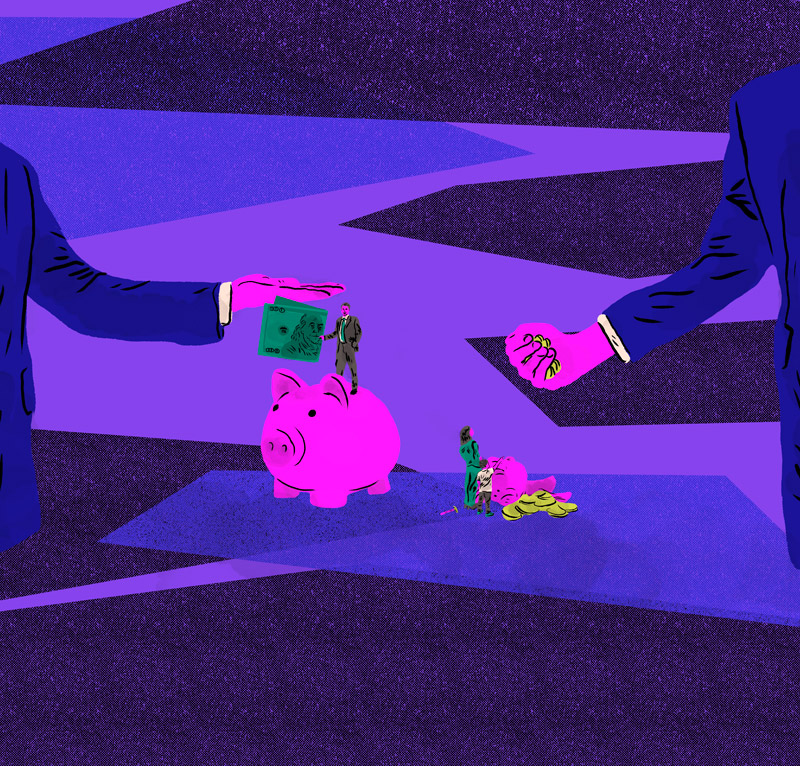

Quiénes son las perdedoras de una estructura tributaria regresiva

Es común escuchar que las políticas económicas son neutras en términos de género. Sin embargo, como operan en una realidad atravesada por múltiples desigualdades, sus impactos son diferenciales y pueden tanto ayudar a disminuirlas como perpetuarlas o incluso ampliarlas.

En Argentina y en América Latina hay dos razones principales por las que esto sucede. La primera es el carácter regresivo que mantienen las estructuras tributarias. La segunda es el tratamiento diferencial de las distintas fuentes sobre las que se cobran los impuestos.

¿Cómo afecta la regresividad en la dimensión de género?

Un sistema tributario es regresivo cuando, en términos relativos, los impuestos les pesan más a las personas u hogares que tienen menor nivel de ingreso, y menos a quienes tienen más ingreso o riqueza. Tal regresividad engloba en sí misma una dimensión de género, toda vez que las mujeres están sobrerrepresentadas en la población que no percibe ingresos propios, en la población con menor nivel de ingresos laborales, en la población que padece pobreza por ingresos y en la población perceptora de transferencias asistenciales.

La evidencia para Argentina confirma esta incidencia diferencial negativa para los sectores económicamente más desaventajados. Entre otros trabajos, el economista Darío Rossignolo indaga en la incidencia tributaria de los impuestos indirectos (el IVA, los impuestos sobre consumos específicos, los impuestos sobre los combustibles y los impuestos provinciales sobre el volumen de negocios) y directos (el impuesto sobre la renta de las personas físicas, los impuestos sobre la nómina y otros impuestos mínimos sobre la renta como el “monotributo”). Al analizar la carga tributaria de los impuestos indirectos sobre los ingresos, concluye que los hogares en donde las mujeres perciben una renta soportan la carga relativa más elevada, porque se encuentran concentrados en los sectores socio-económicos de menores ingresos. También señala que los hogares encabezados por mujeres soportan en general la mayor parte de los impuestos. De esta manera, la política tributaria estaría profundizando simultáneamente las desigualdades socio-económicas y de género.

¿Es posible mejorar la estructura tributaria?

Hay quienes plantean que para solucionar este problema se deberían reducir las alícuotas de este gravamen para un conjunto de bienes y servicios. Por ejemplo, para los de la canasta básica alimentaria. Sin embargo, la efectividad de esta alternativa depende de cuál sea la reducción real de precios derivada de la reducción en el gravamen (que en la práctica no se traslada automáticamente). Otro problema con esta “solución universal” es que en términos absolutos la medida beneficia más a los sectores de mayores ingresos, que son quienes tienen mayor nivel de consumo. Por ejemplo, un ejercicio realizado en el 2010 mostró que el 64% del ahorro producido por la alícuota diferencial (del 10,5%) sobre los gastos de salud había sido apropiado por los hogares del octavo al décimo decil en la distribución del ingreso. Lo mismo ocurrió con el 37% del ahorro producido por la alícuota diferencial a la leche, y el 40% del ahorro producido por la alícuota diferencial de algunos alimentos (carne, pan, fruta y verduras) (2).

Una alternativa a estas “soluciones universales” consiste en aplicar un IVA “personalizado”. En el 2016, el gobierno argentino implementó una medida en este sentido: se propuso reintegrar una proporción del IVA (15%) contenida en el monto de los consumos de las tarjetas de débito de las personas pensionadas que cobran el haber mínimo y las personas beneficiarias de la Asignación Universal por Hijo y la Asignación por Embarazo para la Protección Social (AUH). La iniciativa tuvo un impacto positivo en el poder adquisitivo de esta población. Para el caso de las personas beneficiarias de la AUH, si se utilizaba la totalidad del beneficio, representaba el 24% de la asignación. Para el caso de las pensiones, el beneficio era relativamente menor, ya que representaba, como máximo, 4,6% del monto del haber (3).

Esta última medida tuvo una incidencia especialmente feminizada, ya que las mujeres están sobre-representadas entre la población que percibe el haber mínimo del sistema de pensiones y representan la mayoría de las beneficiarias de la asignación universal por hijo. El gobierno estimó que la medida benefició a 8,4 millones de personas.

.

El impacto de tratamientos diferenciales

En relación con el tratamiento diferencial de las fuentes sobre las que se cobran los impuestos, Rodríguez Enriquez y Méndez Santolaria (2021) analizan el caso de la tributación sobre los ingresos personales, que en Argentina opera a través del llamado impuesto a las ganancias y a través del Régimen Simplificado (Monotributo). En su trabajo demuestran que la conformación familiar y la fuente de ingresos determinan situaciones diferentes frente al fisco para un mismo nivel de ingreso y, así, verifican en la tributación sobre los ingresos personales una situación de inequidad horizontal. Es decir, que personas con misma capacidad contributiva tributan un diferente nivel de impuestos. La evidencia muestra que la situación de las personas asalariadas registradas es la más beneficiosa, principalmente por contar con la posibilidad de deducciones por cargas familiares y por gastos de consumo. Esta situación de inequidad horizontal tiene a su vez un sesgo de género, dada la sub-representación de las mujeres en el trabajo asalariado y su sobre-representación en el trabajo por cuenta propia.

Adicionalmente, para todos los niveles y fuentes de ingreso la situación más desventajosa es la de la mujer que conforma un hogar monomarental con hijos o hijas a cargo. Estos hogares son los que enfrentan, en términos relativos, la mayor carga tributaria. El principal determinante de esta situación es la manera en que operan las deducciones personales y especiales.

En definitiva, como cualquier política económica, la política tributaria tiene una dimensión de género y sus características pueden tanto ayudar a aumentar como a disminuir las desigualdades socio-económicas y de género. En el caso de Argentina, a pesar de progresos recientes, persisten sesgos derivados del carácter regresivo de la estructura impositiva, del tratamiento diferencial de las fuentes de imposición y del uso segmentado de créditos fiscales. Aplicar una lente de género a la política fiscal puede revelar el mito de su neutralidad y develar la realidad de su ceguera, brindar elementos para mejorar su diseño e implementación, y convertirla en una herramienta de transformación para la justicia distributiva.

Notas

- Rossignolo, D. (2018). “Equidad de género del sistema tributario en Argentina. Estimación de la carga fiscal desglosada por tipo de hogar”. Revista de la Cepal 124, 193-222.

2. Abeles, M., J. Balasini y D. Panigo (2012). "Hacia un IVA más progresivo en la Argentina: Análisis y factibilidad". Santiago: Cepal. 24 Seminario Anual de Política Fiscal.

3. Rodríguez Enríquez, C. y N. Méndez Santolaria (2021) “Tributación y justicia de género: perspectivas desde el caso argentino”. Revista Proyección Económica 26, 105-136.

El manual es una iniciativa del Espacio de Trabajo Fiscal para la Equidad, con el apoyo de ACIJ y FES Argentina, con la finalidad de profundizar la conversación pública sobre cuestiones de justicia fiscal. Los textos expresan exclusivamente la opinión de las personas autoras sin representar necesariamente las perspectivas de las personas y organizaciones que integran el Espacio.